Mit Spannung werden sie jedes Jahr erwartet, besonders nach einem so außergewöhnlichen Geschäftsjahr wie 2020, die Solvenzquoten (SCR-Quoten) der Versicherungswirtschaft. Diese werden in einem aufwendigen Prozess aus der Gegenüberstellung von zwei Werten ermittelt. Auf der einen Seite steht die Solvenzkapitalanforderung (SCR). Das ist der „Kapitalpuffer“, den eine Versicherungsgesellschaft benötigt, um Verpflichtungen auch dann noch erfüllen zu können, wenn sich die wirtschaftlichen Rahmenbedingungen dramatisch verschlechtern sollten. Auf der anderen Seite stehen die anrechnungsfähigen Eigenmittel des Unternehmens.

Mehr als eine Quote

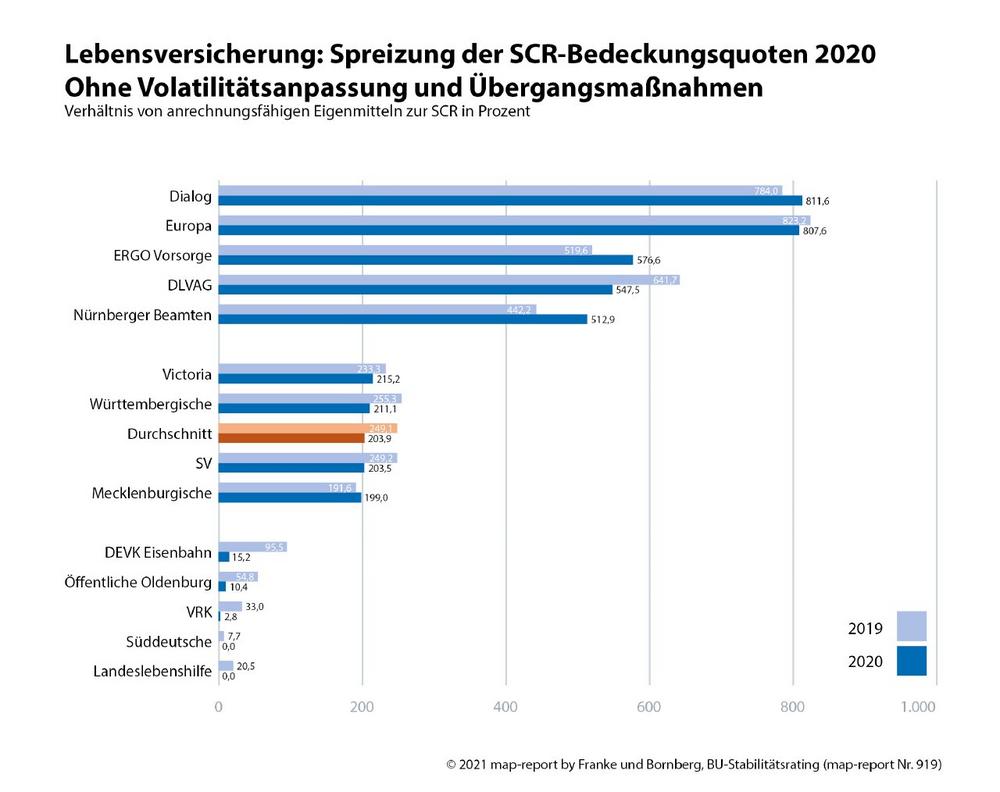

Quote ist nicht gleich Quote. Denn anstelle einer Standardformel dürfen Versicherer auch ein internes, gesellschaftsindividuelles Modell zur Berechnung der SCR-Quote anwenden. Zudem sind Übergangsmaßnahmen sowie Erleichterungen bei den Rückstellungen zulässig. Im Ergebnis können die aufsichtsrechtlich relevanten Solvency-II-Quoten einschließlich aller Übergangsmaßnahmen nicht direkt verglichen werden, denn je nachdem, wie die Quote ermittelt wurde, kann das Ergebnis um mehrere hundert Prozentpunkte abweichen. Der map-report 919 trägt den verschiedenen Berechnungsformeln Rechnung. Die Solvabilitätsquote wird sowohl mit Volatilitätsanpassung (VA) und Übergangsmaßnahmen (ÜM) als auch ohne jegliche Hilfsmaßnahmen abgebildet. In den Grafiken werden immer nur jene Gesellschaften berücksichtigt, bei denen die jeweiligen Übergangshilfen auch angewendet wurden. Auf diese Weise wird deutlich, wie groß der Einfluss einer Maßnahme auf die Bedeckungsquote ist.

Modelle und Maßnahmen

Für die Berechnung der SCR haben 71 Lebensversicherer die Standardformel und zehn Unternehmen ein (partielles) internes Modell verwendet. Von den Krankenversicherern wendeten die Allianz, Axa, DKV und Generali vollständige interne Modelle an. Die weiteren 33 Anbieter verwendeten die Standardformel.

Von den 71 untersuchten Lebensversicherern wendeten 55 (Vorjahr 51) die Übergangsmaßnahmen für versicherungstechnische Rückstellungen gemäß § 352 VAG und die Volatilitätsanpassung nach § 82 VAG an. Vier Lebensversicherer nutzten ausschließlich die Übergangsmaßnahme für versicherungstechnische Rückstellungen, während sich weitere elf Unternehmen als einzige Maßnahme der Volatilitätsanpassung bedienten. Die Übergangsmaßnahme für risikofreie Zinssätze gemäß § 351 VAG wurde von der WWK sowie erstmalig von der Credit Life in Kombination mit der Volatilitätsanpassung angewendet. Die Allianz ist bei den angewendeten Maßnahmen von der Verfahrensweise des Vorjahres abgewichen. Während zum Ende 2019 lediglich die Volatilitätsanpassung (VA) zur Anwendung kam, wurde jetzt auch auf die Übergangsmaßnahme bei versicherungstechnischen Rückstellungen zurückgegriffen.

Unter den Krankenversicherern nutzte Ende 2020 die Vigo als einzige Gesellschaft ausschließlich die Übergangsmaßnahmen für die versicherungstechnischen Rückstellungen. Lediglich vier Mal wurde die Volatilitätsanpassung genutzt. Bei der Gothaer wurden wie in den Vorjahren beide Maßnahmen angewendet und auch die Allianz nutze neben der VA erstmals auch das genehmigungspflichtige Rückstellungstransitional.

Solvenzquoten der Lebensversicherer

Die aufsichtsrechtlich relevante SCR-Quote der LV-Branche (anrechenbare Eigenmittel der Branche im Verhältnis zum SCR der Branche inklusive Übergangsmaßnahmen) beläuft sich auf 381,2 %. Im Vergleich zum Jahresende 2019 (422,3 %) ist die Kennzahl damit um rund 41 Prozentpunkte gefallen. In diesem Durchschnittswert nicht enthalten sind Lebensversicherer, die auf Übergangsmaßnahmen verzichten. Die Spannweite zwischen den einzelnen Anbietern ist dabei noch immer sehr breit. Den höchsten Wert verzeichnet die Victoria mit einer Quote von 727,6 %. Und auch die LV1871 (711,6 %), LVM (702,2 %) sowie Swiss Life (681,4 %) notieren über dem rund Siebenfachen der geforderten Bedeckung. Größen von knapp 1.000 %, wie im Vorjahr bei der VPV, gab es 2020 nicht. Die niedrigsten Quoten veröffentlichen die VRK (179,5 %) und DEVK Eisenbahn (186,1 %).

Wie in den Vorjahren haben die Übergangshilfen den Solvenzquoten der Lebensversicherer deutlichen Auftrieb gegeben, maßgeblich beeinflusst durch die Wirkung der Übergangsmaßnahme bei den versicherungstechnischen Rückstellungen. Vielfach beträgt der Unterschied zwischen der Basisquote (ohne VA und/oder ÜM) und dem aufsichtsrechtlichen Nachweis mehr als 200 Prozentpunkte, nicht selten sogar weit über 300 bis hin zu über 500 Prozentpunkten. Marktweit fallen die Quoten nach Abzug der VA und ÜM spürbar geringer aus. In der Berechnung ohne Maßnahmen fällt die Bedeckung des Marktes von 249,1 % im Vorjahr um rund 45 Prozentpunkte auf 203,9 %. Auch bei dieser Kennzahl zeigt sich eine enorme Streuung der Ergebnisse. Die höchste Quote hat die Dialog mit 811,6 % (2019: 784,0 %), dicht gefolgt von der Europa mit 807,6 % (Vorjahr 823,2 %). Die geringsten Werte verzeichnen die Landeslebenshilfe und Süddeutsche mit 0,0%, VRK mit 2,8% sowie die Öffentliche Oldenburg mit einer Bedeckung von 10,4%. Negative Werte wie im Vorjahr bei der Frankfurt Münchener mit -14,0 % (aktuell 25,3 %) gab es nicht.

PKV mit anderen Spielregeln

Die privaten Krankenversicherer zeigen sich bei ähnlich breiter Streuung der Ergebnisse wie in der Lebensversicherung durchweg solvent. Die Ergebnisse schwanken zwischen 1.047,1 % (LKH) und 184,0 % (Ergo). Dass die PKV gut gerüstet ist, überrascht kaum. Hier können die Beiträge anders als in der Lebensversicherung angepasst werden. Dadurch wird ein Großteil des Risikos von den Kund*innen geschultert. Insgesamt hat der Markt die SCR-Bedeckung ohne VA und ÜM von 538,7 % in 2019 auf 477,2 % in 2020 gesenkt. Dabei verändern sich einzelne Unternehmen recht deutlich. Von Veränderungsraten wie in der Lebensversicherung ist die PKV aber weit entfernt. Ein sehr hoher Wert kann in der Krankenversicherung auch bedeuten, dass es für einen Anbieter gilt, eine schlechte Risikosituation innerhalb und zwischen den Tarifwerken zu kompensieren.

Erfolgreich in der Krise

Neben den Bedeckungsquoten enthält die Auswertung auch Übersichten zu den verdienten Beitragseinnahmen gemäß der SFCR-Berichte. In der Lebensversicherung beliefen sich die verdienten Bruttobeiträge gemäß SFCR-Berichten im Jahr 2020 auf 98,65 Mrd. € (Vorjahr 98,15 Mrd. €). Das entspricht einem Zugang von 0,5 %. Das Plus ist zwar nicht überwältigend, aber aufgrund der gegebenen Umstände durchaus beachtlich. 29 Gesellschaften gelang es nicht die Beitragseinnahmen zu steigern, 14 Anbieter lagen mit bis zu 2% knapp über dem Vorjahresniveau und 29 Versicherer bauten die Beitragseinnahmen zwischen plus drei und über 80 % aus. Einige Schwergewichte der Branche konnten diesem Trend nicht folgen und verbuchten geringe Beitragseinnahmen als im Vorjahr.

Die privaten Krankenversicherer haben im Jahr 2020 ihre verdienten Bruttobeiträge um 4,8 % auf 42,8 Mrd. € gesteigert. Auch in der Gesundheitsvorsorge haben die einzelnen Marktteilnehmer an dem Zuwachs einen sehr unterschiedlichen Anteil. Auf die Beitragsentwicklung der PKV-Anbieter wirken mehrere Einflussfaktoren. Neben Kündigungen, Neuabschlüssen und Tarifwechseln innerhalb der privaten Krankenversicherung, wirken sich auch Übertritte zur und von der gesetzlichen Krankenversicherung, Geburten, Todesfälle und natürlich die oft im Kreuzfeuer der Kritik stehenden Prämienanpassungen auf den Geschäftserfolg aus. Welche Anteile diese Variablen an der Entwicklung der Beitragseinnahmen der einzelnen Versicherer haben, lässt sich den SFCR-Berichten nicht entnehmen.

Herausforderungen unter Zeitdruck

Nachdem sowohl die Lebens- als auch die Krankenversicherer unerwartet gut durch das erste Pandemie-Jahr kamen, manche Anbieter sogar Rekorde bei den Beitragseinnahmen verzeichnen konnten, ließe sich ob der Krisenstabilität der Anbieter auch für die nächsten Jahre mit positiven Aussichten rechnen. Aber so einfach ist das leider nicht, denn die Einflussfaktoren sind vielfaltig.

„Demografische, regulatorische und zinstechnische Herausforderungen dürften das zu verteilende Geschäft eher bremsen denn fördern“, konstatiert Michael Franke, geschäftsführender Gesellschafter von Franke und Bornberg und Herausgeber des map-report. In der Lebensversicherung kämpfen rund 80 deutsche Versicherer um die Gunst der Kund*innen. Die fünf größten Anbieter vereinnahmen knapp 50% der Beiträge. Die Allianz als Branchengigant generiert allein knapp 30%. Zudem sorgen zunehmende Regulierungen für einen höheren Kapitalbedarf und schränken die Handlungsspielräume der Versicherer zusätzlich ein.

Für den Umbau des Geschäfts gemäß der Solvency II-Vorgaben dürfen die Versicherer zwar Übergangsmaßnahmen nutzen. Diese laufen im Jahr 2032 aus, was die Branche unter Zeitdruck setzt. Elf Jahre erscheinen zunächst als ein vergleichsweise langer Zeitraum. Doch es gilt Milliardenbestände umzuschichten und das braucht Zeit. „Ob die anstehenden Herausforderungen von allen Anbietern bewältigt werden können, ist eher zweifelhaft. Insofern dürfte sich die Konsolidierung am Markt weiter beschleunigen. Sei es durch Bestandsübertragungen, Fusionen oder Run-Off“, so Reinhard Klages, Chefredakteur des map-reports. Zudem demonstriere die anhaltende Krise einmal mehr, dass Gesellschaften nach einem Schock die Freiheit behalten sollten, mit einer auskömmlichen Solvenzquote auch entstehende Chancen am Kapitalmarkt zu nutzen und nicht etwa in ungünstigen Momenten risikointensive Kapitalanlagen abbauen zu müssen.

Ab sofort lieferbar

Der map-report 919 – „Solvabilität im Vergleich 2011 bis 2020“ ist ab sofort im PDF-Format lieferbar. Interessenten wenden sich an service@fb-research.de oder bestellen direkt über unsere Website. Eine kostenlose Basisinformation zum map-report liefert Franke und Bornberg unter diesem Link.

Zeichen einschl. Leerzeichen und Überschrift: 10.256

Fachjournalisten können für ihre Berichterstattung ein Rezensionsexemplar anfordern. Für die Berichterstattung dürfen einzelne Tabellen auszugsweise abgebildet werden. Sollten Sie davon Gebrauch machen, führen Sie bitte je Tabelle nicht mehr als fünf Gesellschaften auf. Bei Fragen wenden Sie sich gern an Reinhard Klages (Kontaktaufnahme über: Telefon +49 (0) 511 357717 00 | per Mail service@fb-research.de).

Über den map-report

- Der map-report umfasst – je nach Heft und Thema – Unternehmensratings sowie

Bilanz- und Solvabilitäts-Analysen von Lebens- und Krankenversicherungsunter-nehmen. Die verschiedenen Kennzahlen werden zusammengeführt. Sie zeigen die Stärken und Schwächen der betrachteten Unternehmen transparent im Marktvergleich auf. - Der map-report gilt als Pionier des Kennzahlenratings. Entwickelt hat ihn der renommierte Branchenkenner und Journalist Manfred Poweleit bereits im Jahr 1990. Seine scharfsinnigen und unbestechlichen Analysen lieferten Orientierung und Maßstäbe für die gesamte Versicherungsbranche. Nach dem Tod von Manfred Poweleit im Jahr 2014 stellte zunächst das VersicherungsJournal als Herausgeber die Kontinuität

der Ratings sicher. Seit 2019 erscheint der map-report in der Verantwortung von

Franke und Bornberg.

– Die Franke und Bornberg GmbH in Hannover analysiert und bewertet seit 1994 Versicherungsprodukte und Versicherungsunternehmen – unabhängig, kritisch und praxisnah. Sie zählt zu den führenden Versicherungsanalysten im deutschsprachigen Raum.

– Die Franke und Bornberg Research GmbH setzt auf Onlinetechnologie und entwickelt seit 2000 zukunftsweisende kundenorientierte Beratungs- und Vergleichsprozesse sowie digitale Werkzeuge. Das Unternehmen gilt als eines der ersten Insurtechs am deutschen Markt.

– Franke und Bornberg ist inhabergeführt, fachlich und wirtschaftlich unabhängig und trägt Verantwortung für mehr als 115 qualifizierte Mitarbeiter*innen. Hier arbeiten Menschen mit Persönlichkeit, Talent und Erfahrung in einem dynamischen Umfeld.

– Diese Meldung sowie weiteres Bild- und Informationsmaterial finden Sie auch unter www.franke-bornberg.de

Franke & Bornberg GmbH

Prinzenstraße 16

30159 Hannover

Telefon: +49 (511) 367389-0

Telefax: +49 (511) 357717-13

http://www.franke-bornberg.de

GF

Telefon: +49 (511) 357717-54

Fax: +49 (511) 357717-13

E-Mail: info@franke-bornberg.de

![]()