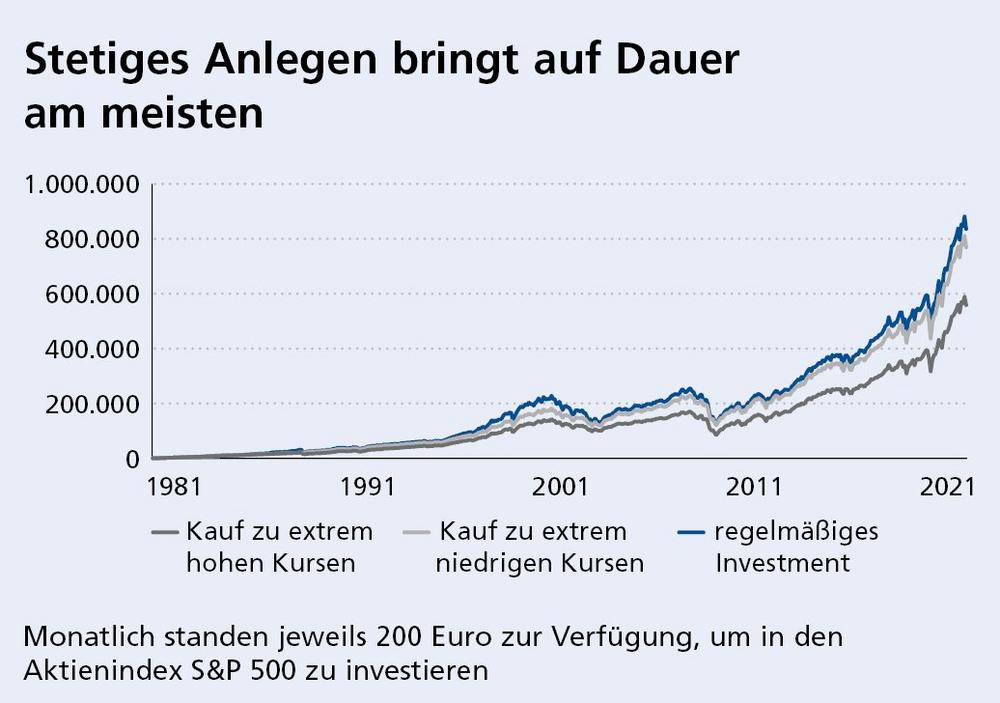

Für seine Untersuchung hat das VZ ein Beispiel mit drei Anlegern gewählt, die seit 1981 in den breit gefassten US-Aktienindex S&P 500 investieren. Alle haben ein Budget von 200 Euro pro Monat, verfolgen aber unterschiedliche Strategien:

- Am erfolgreichsten war der Sparer, der die 200 Euro jeden Monat am Aktienmarkt investiert hat. Daraus sind bis Ende 2021 881.000 Euro geworden.

- Schlechter hat der Sparer abgeschnitten, der die 200 Euro pro Monat so lange auf dem Sparkonto gehortet hat, bis die Kurse extrem günstig waren. Er investierte am schwarzen Montag 1987, im Kuwait-Krieg 1990, gegen Ende der Dotcom-Krise 2002, am Ende der Finanzkrise 2009 und nach dem Corona-Kurssturz Ende März 2020 – also immer zu extrem niedrigen Kursen. Mit diesem Vorgehen kommt er nach 40 Jahren auf 806.000 Euro.

Wie sich das erklärt? Anleger, die auf Kurstiefs hoffen, parken ihr Geld oft jahrelang auf dem Konto. Damit verpassen sie so viel an Kursgewinnen und Dividenden, dass sie diese entgangenen Erträge selbst dann nicht kompensieren können, wenn sie später zu einem extrem günstigen Kurs einsteigen.

Weit abgeschlagen ist übrigens der Sparer, der immer kurz vor Ausbruch dieser Krisen und damit zu Höchstkursen investiert hat. Sein Endvermögen beträgt nur 584.000 Euro, das ist ein Drittel weniger als der erfolgreichste der drei.

Stetiges Anlegen bringt auf Dauer am meisten

Die Untersuchung zeigt, dass der Versuch, den Markt mit Timing zu schlagen, in aller Regel kontraproduktiv ist. „Konsequentes, systematisches und kostengünstiges Investieren bringt den meisten Erfolg“, schlussfolgert daraus Tom Friess, Leiter des VZ Deutschland. „Die höchsten Renditen erzielen Anleger, wenn sie konsequent am Ball bleiben und regelmäßig investieren, wie zum Beispiel mit dem Sparen mit ETFs beim VZ“, so Friess.

Damit profitieren sie vom sogenannten Cost-Average-Effekt. Sie kaufen mehr Wertpapiere, wenn die Märkte günstig sind, und weniger, wenn die Kurse hoch sind. Zwar unterliegen Wertpapiere Kursschwankungen, Verlust- und ggf. Fremdwährungsrisiken. Doch das Einstiegsrisiko wird auf viele Kaufzeitpunkte verteilt und es werden günstige Durchschnittskosten erreicht.

Zudem macht es die Geldanlage wesentlich einfacher, zum Beispiel jeden Monat einen festen Betrag zu investieren als ständig auf der Suche nach dem idealen Einstiegszeitpunkt zu sein. Friess‘ Rat: „Der richtige Einstiegszeitpunkt an der Börse ist jetzt.“

Weitere Informationen

Besonders einfach und günstig ist es, mit ETFs zu sparen. Mehr über das „Sparen mit ETFs“ beim VZ erfahren Interessierte auf der VZ-Website, im Merkblatt „Sparen mit ETFs: Das Wichtigste in Kürze“ oder von den Beratern des VZ. Das erste Gespräch ist kostenlos und unverbindlich. Einfach auf vzde.com/standorte die nächste Niederlassung auswählen und einen persönlichen Termin vereinbaren.

Das VZ VermögensZentrum berät Anleger und Unternehmen zu Geldanlagen, Ruhestandsplanung, Vermögensverwaltung und Vorsorge- oder Nachlassplanung. Als unabhängiger Finanzberater und Vermögensverwalter unterstützen wir unsere Kunden seit dem Jahr 2000 an unserem Standorten in München, Düsseldorf, Frankfurt/Main, Lörrach und Nürnberg.

Das VZ VermögensZentrum vertreibt und vermittelt keine Produkte. Wir finanzieren uns rein aus Beratungshonoraren und Verwaltungsgebühren. Dadurch sind wir nur unseren Kunden verpflichtet und frei von Interessenskonflikten.

Das VZ VermögensZentrum in Deutschland ist eine Tochter der Schweizer VZ Holding. Mit ihrem Hauptsitz in Zürich und 34 Niederlassungen beschäftigt die VZ Holding insgesamt mehr als 1.200 Mitarbeiter in der Schweiz und in Deutschland.

VZ VermögensZentrum

Maximiliansplatz 12

80333 München

Telefon: +49 (89) 28811-70

Telefax: +49 (89) 28811-710

http://www.vermoegenszentrum.de

Presse & Medien

Telefon: +49 (89) 2881170

E-Mail: presse@vzde.com

![]()