Droht Euroland eine Rezession?

Die Volatilität an den Aktienmärkten nahm in den letzten Wochen deutlich zu. Der amerikanische Leitindex Dow Jones fiel seit Anfang des Jahres um zwischenzeitlich über 6.000 Punkte auf fast unter 30.000 Punkte. Von dem Einbruch waren vor allem Technologiewerte betroffen, die während der Pandemie stark an Wert zugenommen haben. Investoren bevorzugen derzeit Werte, die vor allem durch Krisenbeständigkeit und eine hohe Profitabilität glänzen. Diese Entwicklung beeinträchtigt auch hochbewertete Technologiestartups wie Klarna oder Gorillas, die in den letzten Wochen hunderte Mittarbeiter entlassen mussten. Die verschlechterte Finanzierungslage zwingt die Startups kostensparender und profitabler zu werden.

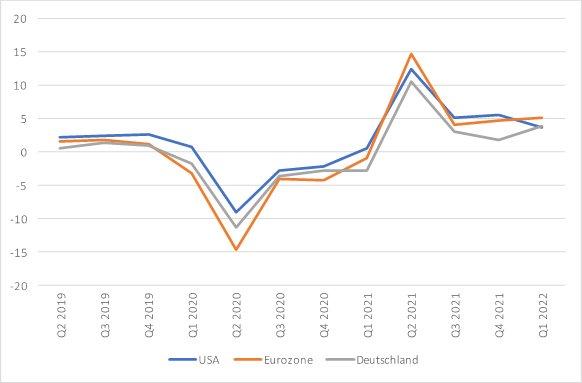

Entlassungen und turbulente Aktienmärkte lösen natürlich Ängste einer drohenden Abwärtsspirale aus. Doch sind diese Ängste berechtigt? Noch lässt sich nichts von einer drohenden Rezession in der breiten Wirtschaft beobachten. So stieg das Bruttoinlandsprodukt (BIP) der USA im 1. Quartal diesen Jahres um 3,5 Prozent und in der Eurozone sogar 5,1 Prozent. Zwar ist dies in den USA ein sichtbarer Rückgang gegenüber dem 4. Quartal 2021, jedoch nicht in der Eurozone und Deutschland, wo das Wachstum sogar zunahm (Vgl. Abbildung 2).

Auch wenn sich eine drohende Rezession noch nicht anhand der Wachstumszahlen ablesen lässt, könnten eine Reihe von Faktoren das Wirtschaftswachstum in der Eurozone sichtbar hemmen. Ein Faktor ist die durch die Energiepreise angetriebene Inflation und die damit drohende Straffung der Geldpolitik. Eine mögliche Zinserhöhung könnte die Nachfrage und Investitionen sichtbar senken und damit rezessive Tendenzen auslösen. Ebenso könnten hochverschuldete Organisationen und Staaten in Folge der höheren Finanzierungskosten in Bedrängnis geraten. Eine jahrelange Niedrigzinspolitik hat starke Abhängigkeiten geschaffen. Das Wegfallen des russischen Marktes ist nur bedingt relevant, da nur rund vier Prozent aller europäischen Exporte nach Russland gehen. Eine weitere Unsicherheit geht von China aus, welches sich weiterhin teilweise im Lockdown befindet. Das hat nicht nur Einfluss auf die Funktionsfähigkeit von Lieferketten, sondern auch auf den Absatz in China selbst. Darüber hinaus könnten sich die geopolitischen Spannungen angesichts des Ukrainekrieges weiter verschärfen, was das operative Geschäft vor Ort erschwert. Es mangelt also nicht an Risikofaktoren, doch wie ordnet die Europäische Zentralbank (EZB) das aktuelle Geschehen ein?

Ein Blick auf die über den Zeitverlauf veröffentlichten Prognosen der EZB geben darüber Aufschluss. Im November letzten Jahres ging die Notenbank noch von einem Wirtschaftswachstum von 4,2 Prozent für die Eurozone aus. Im Mai diesen Jahres passte die EZB diese Prognose auf 2,7 Prozent an (Vgl. Abbildung 2). Eine ähnliche Anpassung lässt sich bezüglich der erwarteten Inflation beobachten. So stieg die Prognose für die Inflation im Jahr 2022 von 2,3 Prozent im November 2021 auf fast 7,0 Prozent im Jahr 2022, eine Anpassung um fast 5 Prozentpunkte. Trotz dieser signifikanten Anpassungen erwartet die EZB für alle wichtigen Wirtschaftsräume ein positives Wirtschaftswachstum, welches gegen die These einer sich anbahnenden Rezession spricht.

Zwar sind alle dargelegten Risikofaktoren relevant, jedoch scheint der ausschlaggebende Faktor die Inflationsentwicklung und eine damit einhergehende Notwendigkeit einer Zinserhöhung zu sein. Vielen Marktteilnehmern ist bewusst, dass die EZB nur wenig gegen die derzeitige Inflation tun kann, jedoch auch nicht untätig zusehen darf. Die Notenbank ist sich dieser Situation durchaus bewusst und es ist wahrscheinlich, dass radikale Zinsschritte vermieden werden, um keine Rezession auszulösen. Am Ende könnte es lediglich zu einer Delle auf dem aktuellen Wachstumspfad kommen, die auf dem Aktienmarkt bereits sichtbar wurde.

Aktuelle Zinssätze:

Euribor-Rates

Swapsätze und Pfandbriefrenditen

10j. Staatsanleihen Euro versus 3-Monats-Euribor

Haftungs-, Datenschutz und Schutzrechtshinweise

Die Informationen und Prognose zur aktuellen Zinsentwicklung dienen lediglich der aktuellen Information. Sie stellen weder ein Angebot noch eine Aufforderung zum Erwerb oder zur Veräußerung von Produkten oder zur Teilnahme an einer spezifischen Strategie in irgendeiner Rechtsordnung dar und basieren auf dem Wissensstand der mit der Erstellung betrauten Personen im Erstellungszeitpunkt. Diese Prognose wurde ohne Berücksichtigung der Zielsetzung, der finanziellen Situation oder der Bedürfnisse eines bestimmten Empfängers erstellt. Die Neuwirth Finance GmbH lehnt jede Haftung für Verluste aus der Verwendung dieser Informationen ab. Der Bericht enthält keinerlei Empfehlungen rechtlicher Natur oder hinsichtlich Investitionen, Rechnungslegung oder Steuern. Obwohl wir die von uns beanspruchten Quellen als verlässlich einschätzen, übernehmen wir für die Vollständigkeit und Richtigkeit der hier wiedergegebenen Informationen keine Haftung. Insbesondere behalten wir uns einen Irrtum in Bezug auf Kurse und andere Zahlenangaben ausdrücklich vor.

Links auf fremde Webseiten: Inhalte fremder Webseiten, auf die wir direkt oder indirekt verweisen, liegen außerhalb unseres verantwortungsbereiches und machen wir uns nicht zu Eigen. Für alle Inhalte und insbesondere für Schäden, die aus der Nutzung der in den verlinkten Webseiten aufrufbaren Informationen entstehen, haftet allein der Anbieter der verlinkten Webseiten.

Urheberrechte und Markenrechte: Alle auf dieser Website dargestellten Inhalte, wie Texte, Fotografien, Grafiken, Marken und Warenzeichen sind durch die jeweiligen Schutzrechte (Urheberrechte, Markenrechte) geschützt. Die Verwendung, Vervielfältigung usw. unterliegen unseren Rechten oder den Rechten der jeweiligen Urheber bzw. Rechteverwalter.

Hinweise auf Rechtsverstöße: Sollten Sie innerhalb unseres Internetauftritts Rechtsverstöße bemerken, bitten wir Sie uns auf diese hinzuweisen. Wir werden rechtswidrige Inhalte und Links nach Kenntnisnahme unverzüglich entfernen.

Neuwirth Finance GmbH

Gautinger Straße 6

82319 Starnberg

Telefon: +49 (8151) 555098-0

Telefax: +49 (8151) 555098-14

http://www.neuwirth.de

Geschäftsführender Gesellschafter

Telefon: +49 (8151) 555098-0

E-Mail: neuwirth@neuwirth.de

![]()