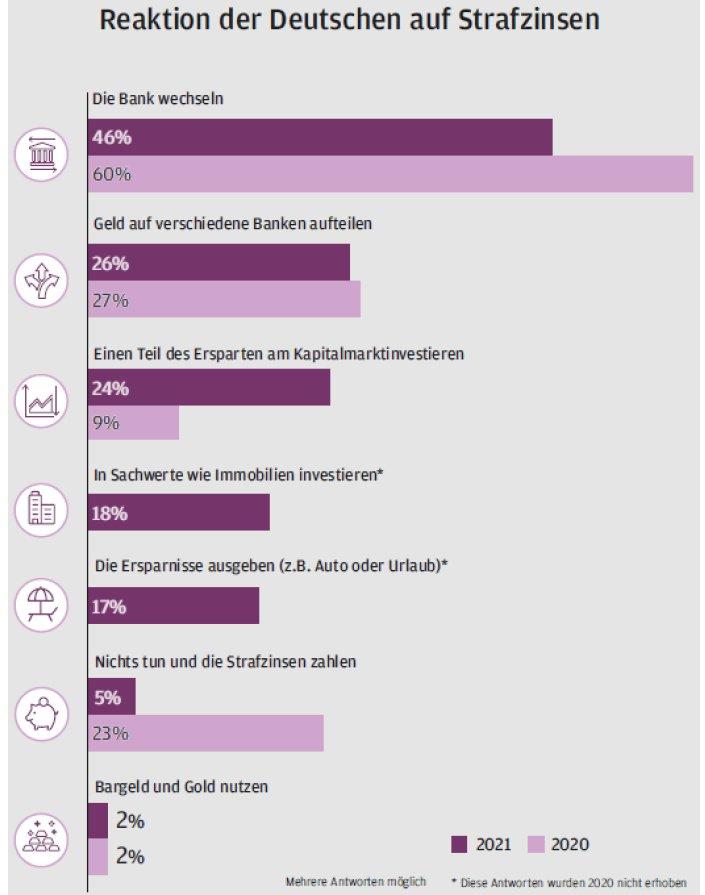

Die Geduld der Sparerinnen und Sparer scheint tatsächlich am Ende zu sein. Mit 46 Prozent will knapp die Hälfte der Befragten die Bank wechseln, wenn diese mit den so genannten Strafzinsen droht. Das erscheint auf den ersten Blick eine geringe Loyalität zur Hausbank zu sein. Allerdings hatten bei einer ähnlichen Befragung im letzten Jahr rund 60 Prozent der Befragten angegeben, sich eine andere Bank zu suchen, die keine Negativzinsen erhebt. „Ob es daran liegt, dass sich die Anzahl der Banken mit Verwahrentgelt allein in diesem Jahr fast verdoppelt hat und nicht mehr so viele Alternativen bleiben, oder ob mehr Befragte den Aufwand des Bankwechsels scheuen, mögen Gründe für diesen deutlichen Rückgang sein. Nichtsdestotrotz belastet die Diskussion um die Verwahrentgelte die Beziehung zwischen Banken und ihren Kundinnen und Kunden. Daher sollten die Beraterinnen und Berater das Gespräch suchen, um Hintergründe und Alternativen zu erläutern“, unterstreicht Matthias Schulz, Managing Director bei J.P. Morgan Asset Management.

Sind Negativzinsen (un)vermeidbar?

Das Thema „Strafzinsen“ beherrscht die Schlagzeilen seit Jahren. In Zeiten des anhaltenden Niedrigzinsumfelds, für das laut der neuesten Entscheidungen der Europäischen Zentralbank (EZB) auch erst einmal kein Ende in Sicht ist, zahlen Banken und Sparkassen für ihre bei der EZB hinterlegte Liquidität einen negativen EZB-Einlagensatz. Diese finanzielle Belastung wird inzwischen von immer mehr Banken an ihre Kundinnen und Kunden weitergegeben – zunächst an Geschäftskunden, aber zunehmend auch an Privatkunden – und die Schwelle, ab welchem Sparbetrag diese erhoben werden, sinkt. „Waren zunächst größere Vermögen ab 500.000 Euro oder 100.000 Euro von den Verwahrentgeldern betroffen, sind diese inzwischen auch für kleinere Beträge ab 5.000 Euro relevant geworden“, erläutert Schulz. Wichtig ist, dass dies in der Regel nur für Neuverträge gilt, da für bestehende Kundenbeziehungen eine neue Vereinbarung getroffen werden müsste. Kunden, die bereits für ihre Kontoführung bezahlen, können aufgrund eines aktuellen Urteils ohnehin nicht mit Negativzinsen belangt werden. Dennoch steigen die Nervosität der Sparerinnen und Sparer und die Sorge, mit Negativzinsen belegt zu werden.

Als eine mögliche Lösung will mit 26 Prozent rund jede/r vierte Befragte die Ersparnisse auf verschiedene Banken aufteilen, um so unter den Schwellenbeträgen für die Strafzinsen zu bleiben. Dieses Ergebnis entspricht etwa dem Niveau der Vorjahresbefragung (27 Prozent).

Eine deutliche Veränderung zeigt sich bei den Befragten, die diese Gelegenheit nutzen wollen und zumindest einen Teil des Geldes am Kapitalmarkt arbeiten lassen möchten. War es im Vorjahr mit 9 Prozent nur rund jede/r Zehnte, gab aktuell mit 24 Prozent fast jede/r vierte Befragte an, die Strafzinsen als Anlass zu nehmen um den Schritt vom Sparen zum Anlegen zu wagen. „Eine tolle Entwicklung“, freut sich Finanzexperte Matthias Schulz. Dies bestätigen auch die Daten der Deutschen Bundesbank, die seit Beginn der Pandemie ein erfreuliches, immer weiter zunehmendes Engagement der Deutschen am Kapitalmarkt belegen und für ein gestiegenes Renditebewusstsein sprechen.

Aber auch Sachwerte wie Immobilien sind gefragt: 18 Prozent der Befragten wollen hierfür einen Teil ihrer Ersparnisse aufwenden. Und nicht zuletzt wollen 17 Prozent der befragten Deutschen ihr Geld lieber für Konsum ausgeben, statt die Strafzinsen zu zahlen.

Nur noch fünf Prozent der Befragten will die Strafzinsen hinnehmen und nicht aktiv werden. Im letzten Jahr war es mit 23 Prozent fast ein Viertel der Deutschen. Und es sind weiterhin zwei Prozent, die den Banken komplett den Rücken kehren und nur noch auf Bargeld oder etwa Gold setzen wollen. „Dass sich die seit Jahren gebeutelten Sparerinnen und Sparer über ‚Strafzinsen‘ ärgern, ist nachvollziehbar: Statt für ihr Sparguthaben mit Zinsen belohnt zu werden, kostet das ‚Parken‘ von Geld immer häufiger – vor allem bei größeren Summen. Und so gilt es für Sparerinnen und Sparer, nach echten Alternativen Ausschau zu halten, denn es bedeutet, dass sich ihre Ersparnisse verringern, statt zu wachsen“, so Matthias Schulz.

Und so sollten laut Matthias Schulz noch mehr Sparerinnen und Sparer diese Gelegenheit nutzen, über Alternativen zu Sparbüchern und Tagesgeld nachzudenken: „Auch ohne das Verwahrentgelt findet bei den aktuellen Minizinsen nach Abzug der aktuell wieder höheren Inflation ein realer Wertverlust statt.“ Diese schleichende Enteignung der Sparguthaben ist also bereits Realität und kommt die Sparerinnen und Sparer gerade bei langen Sparzeiträumen teuer zu stehen. „Auch wenn Kapitalmarktanlagen mit einem etwas höheren Risiko der Marktschwankungen verbunden sind, ermöglichen diese über mittel- bis langfristige Zeiträume einen Kapitalzuwachs und damit das Erreichen der Anlageziele“, betont Schulz. Für Sparerinnen und Sparer, die erstmal an den Kapitalmärkten aktiv werden möchten, bieten sich beispielsweise ertragsorientierte Mischfonds an, die breit gestreut über verschiedene Anlageklassen hinweg investieren und damit weniger schwanken als reine Aktienanlagen. Als Sparplan ermöglichen sie bereits mit kleinen Beiträgen den Weg vom Sparen zum Anlegen. Und wer mit seinem Geld gleichzeitig etwas Gutes tun möchte, findet diese so genannten Income-Fonds inzwischen auch in nachhaltigen Varianten.

Um den Schritt zur Wertpapieranlage zu erleichtern, hat J.P. Morgan Asset Management zudem ein neues Online-Informationsangebot gestartet. „Wir wollen vor allem denjenigen, die sich bisher noch nicht an die Kapitalmarktanlage herangewagt haben, leicht verständliche Informationen an die Hand geben. Wer die Grundlagen und Zusammenhänge des erfolgreichen, langfristigen Anlegens versteht, hat auch weniger Scheu, den Schritt vom Sparen zum Anlegen zu gehen“, unterstreicht Matthias Schulz.

Die hier zitierten Ergebnisse stammen aus dem Finanzbarometer – Sommer 2021 von J.P. Morgan Asset Management, einer repräsentativen Online-Befragung über die Plattform von Attest. Befragt wurden in der Zeit vom 9. bis 19. Juli 2021 2.000 Frauen und Männer ab 20 Jahren in Deutschland. Im Fokus standen Meinungen und Einstellungen zum Spar- und Anlageverhalten sowie zur Finanzplanung. Neben langfristigen Themen wie die Altersvorsorge wurden auch aktuelle Themen wie Inflation, Strafzinsen, die nachhaltige Geldanlage und Anlageregionen abgefragt. Weitere Aspekte der Studie werden in den nächsten Wochen veröffentlicht.

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreffen von Prognosen kann nicht gewährleistet werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs– und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA-Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/….

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 30.06.2021 ein Vermögen von rund 2,6 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 30 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexperten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche "Insights" zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

PR & Marketing Managerin

Telefon: +49 (69) 712422-75

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

Head of Marketing & PR

Telefon: +49 (69) 7124-2173

E-Mail: pia.bradtmoeller@jpmorgan.com

![]()