- Rasantes Wachstum des chinesischen Immobilienmarkts hat zu schärferer Regulierung geführt

- Die Risiken von Evergrande sind für das Finanzsystem beherrschbar

- Volatilität am chinesischen Aktienmarkt schafft Opportunitäten für langfristig orientierte Investoren

In diesem Jahr mussten Anleger in China bereits zahlreiche Hiobsbotschaften verkraften: Staatliche Regulierungsmaßnahmen und eine nachlassende Dynamik im Wirtschaftswachstum schickten den chinesischen Aktienmarkt seit Mitte Februar auf Talfahrt. Der MSCI China hat von seinem Allzeithoch bis Ende September rund 30 Prozent an Wert verloren. In diesem schon negativen Umfeld schürten die Nachrichten über die finanziellen Probleme eines der größten Bauträger des Landes Ängste, dass China am Rande einer großen Finanzkrise stehen könnte. Nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt, sprechen jedoch verschiedene Gründe dagegen, dass sich aus der Evergrande-Krise eine Finanzkrise entwickeln könnte. Anleger müssten sich allerdings darauf einstellen, dass die Unruhe am chinesischen Aktienmarkt in den nächsten Monaten weiter anhalten könnte.

Übertreibungen am chinesischen Immobilienmarkt

„Das rasante Wachstum des chinesischen Immobilienmarktes hat schon seit einigen Jahren den Argwohn von Investoren befördert“, stellt Tilmann Galler fest. Die jährlichen Investitionen in den Wohnungsbau der letzten zehn Jahre beliefen sich durchschnittlich auf knapp zehn Prozent des Bruttoinlandsprodukts (BIP). Im Vergleich dazu mutet nach Analyse des Marktexperten das Investitionsniveau der USA am Höhepunkt der Immobilienblase im Jahre 2005 mit sechs Prozent bescheiden an. Was das Preisniveau betrifft gehören chinesische Städte heute zu den teuersten der Welt: Der durchschnittliche Wohnungspreis in Shanghai beträgt das 33-fache des jährlichen verfügbaren Median-Familieneinkommens, während das Preis-Einkommensverhältnis in München beim 15-fachen liegt. Das hohe Preis-Einkommensverhältnis müsse man nach Einschätzung von Tilmann Galler dahingehend relativieren, dass die Steigerungsraten des verfügbaren Einkommens mit über 8 Prozent pro Jahr in China jedoch viel höher sind als in Deutschland.

Schärfere Regulierung und restriktivere Kreditvergabe als Folge

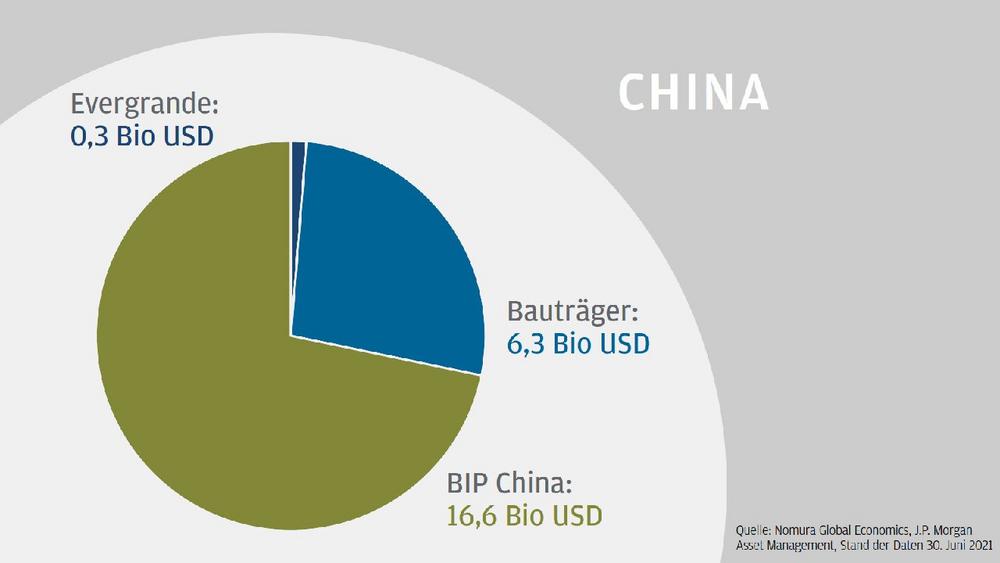

Die Entwicklungen und Übertreibungen am Immobilienmarkt haben die Regierung demnach dazu bewogen, dem Sektor die regulatorischen Zügel anzulegen, um die wachsende Verschuldung zu bremsen. „Seit Jahresanfang haben zusätzlich die Banken die expansive Kreditvergabe zur Bekämpfung der Pandemie beendet, um die zukünftige makroökonomische Stabilität Chinas nicht zu gefährden. Die Notwendigkeit, Verbindlichkeiten zu reduzieren, verbunden mit dem Mangel an Refinanzierungsmöglichkeiten, haben vor allen den Bauträger Evergrande mit Gesamtverbindlichkeiten von 300 Milliarden USD in ernste Schwierigkeiten gebracht“, erklärt Galler.

Selbst wenn die absolute Zahl der Verbindlichkeiten sehr hoch erscheine, ist sie aus Sicht von Ökonom Galler im Verhältnis zum BIP Chinas relativ klein. Ähnlich sei das auch im Verhältnis zu den ausstehenden Krediten der Banken im Volumen von 30 Billionen US-Dollar. „Isoliert betrachtet ist bei einem Zusammenbruch von Evergrande der Schock für das Finanzsystem deshalb eher moderat. Die Risikolage ist aber eine andere, sollte sich die Krise auf den ganzen Sektor ausbreiten. Dann könnte die Höhe der Verbindlichkeiten der gesamten Bauträgerbranche von 39 Prozent des BIP eine Finanzkrise auszulösen“, sagt Galler.

Chinesische Regierung hat es in der Hand, eine „harte Landung“ zu verhindern

Drei Argumente sprächen jedoch gegen das Auslösen einer Finanzkrise. Erstens sei Evergrande nicht repräsentativ für die Branche. „Kaum ein anderes Unternehmen hat in den letzten Jahren so aggressiv expandiert und damit so risikoreich agiert. Die Verbindlichkeiten sind von 2010 bis 2020 um das 25-fache gestiegen. In der Branche der Bauträger insgesamt hingegen nur um das 6-fache“, stellt Tilmann Galler fest. Zweitens hätten die großen chinesischen Banken durch den maximalen Beleihungssatz von 60 Prozent beim Immobilienkauf einen ordentlichen Bewertungspuffer gegen fallende Immobilienpreise. Zusätzlich ist ihr aktuelles Kreditbuch mit 1,8 Prozent vom Kreditvolumen nur moderat durch notleidende Kredite belastet. Entsprechend sollten die Banken in der Lage sein, auch einen größeren Schock aus dem Immobilienmarkt zu absorbieren. Drittens dürfte die Regierung einen finanziellen Schutzwall um die angeschlagenen Immobilienentwickler errichten, um im Fall von einer Pleite die negativen Folgen für betroffene Wohnungskäufer, Bau- und Handwerksunternehmen und Banken zu reduzieren und damit eine „harte Landung“ zu verhindern.

Für Anleger stehen nach Meinung von Tilmann Galler allerdings weiterhin schwankungsreiche Zeiten an: „Bis sich die Lage in diesem für die chinesische Wirtschaft so wichtigen Sektor wieder beruhigt hat, dürfte in den kommenden Monaten noch die eine oder andere unerfreuliche Nachricht für Unruhe an den Aktienmärkten sorgen. Doch auch wenn der ökonomische Riese China momentan wankt – fallen wird er nach unserer Ansicht nicht“, ist Galler überzeugt. Damit hätten nach den Kursverlusten der vergangenen Monate chinesische Aktien wieder an Attraktivität gewonnen. „Dass Immobilienkrisen für Anleger auch gute Einstiegszeitpunkte sein können, hat uns schon die Finanzkrise 2008 gezeigt. Die langfristigen strukturellen Treiber des asiatischen Jahrzehnts wie etwa die stark wachsende Mittelschicht, aber auch das Etablieren regionaler Freihandelszonen, bleiben weiterhin ungebrochen“, so das Fazit des Kapitalmarktexperten.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über 20 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen, die u. a. auf den jeweiligen Marktbedingungen und Steuerabkommen beruhen. Währungsschwankungen können sich nachteilig auf den Wert, Preis und die Rendite eines Produkts bzw. der zugrundeliegenden Fremdwährungsanlage auswirken. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreten von Prognosen kann nicht gewährleistet werden. Auch für das Erreichen des angestrebten Anlageziels eines Anlageprodukts kann keine Gewähr übernommen werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs- und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA- Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/…. Da das Produkt in der für Sie geltenden Gerichtsbarkeit möglicherweise nicht oder nur eingeschränkt zugelassen ist, liegt es in Ihrer Verantwortung sicherzustellen, dass die jeweiligen Gesetze und Vorschriften bei einer Anlage in das Produkt vollständig eingehalten werden. Es wird Ihnen empfohlen, sich vor einer Investition in Bezug auf alle rechtlichen, aufsichtsrechtlichen und steuerrechtlichen Auswirkungen einer Anlage in das Produkt beraten zu lassen. Fondsanteile und andere Beteiligungen dürfen US-Personen weder direkt noch indirekt angeboten oder verkauft werden. Bei sämtlichen Transaktionen sollten Sie sich auf die jeweils aktuelle Fassung des Verkaufsprospekts, der Wesentlichen Anlegerinformationen (Key Investor Information Document – KIID) sowie lokaler Angebotsunterlagen stützen. Diese Unterlagen sind ebenso wie die Jahres- und Halbjahresberichte sowie die Satzungen der in Luxemburg domizilierten Produkte von J.P. Morgan Asset Management bei der deutschen Informationsstelle, JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1, D-60310 Frankfurt oder bei Ihrem Finanzvermittler kostenlos erhältlich.

Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1 D-60310 Frankfurt.

Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien.

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 30.06.2021 ein Vermögen von rund 2,6 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 30 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexperten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche "Insights" zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

PR & Marketing Managerin

Telefon: +49 (69) 7124-2534

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

Head of Marketing & PR

Telefon: +49 (69) 7124-2173

E-Mail: pia.bradtmoeller@jpmorgan.com

![]()