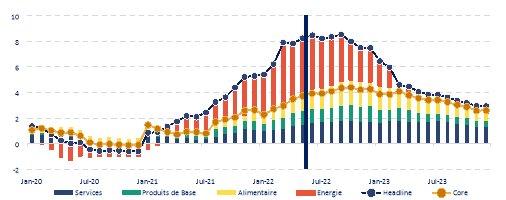

Die Anleger sind daher bei risikoreichen Anlagen sehr vorsichtig und rechnen mit einem raschen Abbau der geldpolitischen Unterstützung sowie einem schnellen Anstieg der Leitzinsen in den kommenden Monaten. Aus der nachstehenden Grafik geht hervor, dass der Markt bereits 2022 mit einer Zinserhöhung der EZB um insgesamt 100 Basispunkte und 2023 um weitere 100 Basispunkte rechnet, auch wenn das Programm zum Ankauf von Vermögenswerten (Asset Purchase Programme = APP) noch nicht abgeschlossen ist. Man sollte nicht außer Acht lassen, dass das APP im Juli, kurz vor der ersten Zinserhöhung, eingestellt werden soll.

Umfang und Tempo dieser Zinserhöhungen werden sicherlich von der künftigen Inflationsentwicklung und ihren Auswirkungen auf die Wirtschaft abhängen. Diese sind derzeit nur sehr schwer zu prognostizieren. Infolgedessen hat die Zinsvolatilität ein historisch hohes Niveau erreicht, wie es abgesehen vom Höchststand im März 2020 seit mehr als 10 Jahren nicht mehr zu verzeichnen war. Dies zeigt die folgende Grafik der impliziten Volatilität der deutschen Bundesanleihe (blaue Kurve) und der US-Treasuries (rote Kurve).

Angesichts der Ungewissheit über die Inflationsentwicklung ist es besonders riskant, eine richtungsweisende Position hinsichtlich der Zinssätze einzunehmen. Und während wir in der Eurozone seit 2014 keine so hohen Zinssätze mehr gesehen haben, bricht die Inflation jahrzehntealte Rekorde, als die nominalen Zinssätze bei 10 % lagen…

Wie sieht es in diesem ungewöhnlichen makroökonomischen Umfeld mit den Auswirkungen auf die Fundamentaldaten der Unternehmen und auf die Entwicklung der Kreditmargen aus?

FUNDAMENTALDATEN DER UNTERNEHMEN

Zwar ist unter den heutigen Bedingungen (Verlangsamung des Umsatzwachstums, Verschlechterung der operativen Gewinnspannen und der Cash-Generierung) eine Verschlechterung der grundlegenden Kreditwürdigkeit der Emittenten zu erwarten, aber in einem Umfeld, in dem sich das Wachstum verlangsamt, sollte man sich vergegenwärtigen, dass die Emittenten in diese Phase der „Turbulenzen“ mit äußerst soliden Fundamentaldaten eintreten, zu denen gesunde Credit Ratios, ein hoher Cash-Bestand in der Bilanz (siehe nachstehende Grafik) und eine relativ niedrige kurzfristige Fälligkeitsstruktur zählen. Daher sind wir der Ansicht, dass die Emittenten diese Verschlechterung der Fundamentaldaten verkraften können, ohne dass es zu einem signifikanten Anstieg der Ausfallraten kommt.

Auch wenn Unternehmen abseits des Finanzsektors aufgrund von Lieferkettenunterbrechungen (insbesondere im Automobilsektor) über gewisse Schwierigkeiten bei ihren Produktionskapazitäten berichten, darf nicht übersehen werden, dass das globale Wachstum 2022 positiv bleiben und dank der Wachstumsgewinne im ersten Quartal sogar über seinem langfristigen Potenzial liegen wird. Angesichts der Ergebnisse für das erste Quartal 2022 ist festzustellen, dass die Unternehmensmeldungen hinsichtlich der erwarteten Auswirkungen der Inputkostenanstiege (Rohstoffe, Löhne) auf ihre Geschäftstätigkeit und die Finanzziele für 2022 insgesamt beruhigend sind.

Der Bankensektor hat in den letzten Jahren seine Solvenz weiter gestärkt und sein Exposure gegenüber den riskantesten Krediten verringert. Darüber hinaus dürften die steigenden Zinssätze und die Versteilerung der Renditekurve es den Banken ermöglichen, ihre Profitabilität zu verbessern. Daran mangelte es in den letzten Jahren gelegentlich, insbesondere bei den anfälligsten Banken. Kurzfristig könnten die Solvenzquoten der Banken unserer Meinung nach aufgrund der höheren Rückstellungen infolge des Russland-Ukraine-Konflikts leicht sinken – sie dürften aber auf einem historisch hohen Niveau bleiben.

BEWERTUNGEN AM KREDITMARKT

Die Kreditbewertungen haben zu Jahresbeginn sowohl unter den steigenden Zinsen als auch unter der deutlichen Ausweitung der Credit Spreads gelitten, die nun höher sind als Ende 2018 bei Investment Grade, und das zu einer Zeit, in der der Zinserhöhungszyklus der Fed auslief und das Rezessionsrisiko stark zugenommen hatte.

Das derzeitige makroökonomische Umfeld wird die Bilanzen von Unternehmen und Banken unserer Ansicht nach kurz- und mittelfristig nicht wesentlich beeinträchtigen. Außerdem hat die Niedrigzinsphase der letzten Jahre es den Unternehmen ermöglicht, die durchschnittliche Laufzeit ihrer Schulden zu verlängern. Dadurch haben sie mehr Zeit, sich auf die Herausforderungen einzustellen, die auf sie zukommen. Aus all diesen Gründen halten wir die aktuellen Bewertungen für attraktiv, insbesondere im Investment-Grade-Segment in US-Dollar. Hier haben sich die Credit Spreads ebenso stark ausgeweitet wie in Europa, aber die Unternehmen sind den Entwicklungen des russisch-ukrainischen Konflikts weniger a

La Francaise Systematic Asset Management GmbH

Neue Mainzer Straße 80

60311 Frankfurt am Main

Telefon: +49 (69) 975743-0

Telefax: +49 (69) 975743-75

https://www.la-francaise-systematic-am.com/

Telefon: +49 (69) 975743-26

E-Mail: akohlstrung@la-francaise.com

![]()